Fitch Ratings attribue la note « A » à Erilia, opérateur de logement social des Caisses d'Epargne et du Groupe BPCE

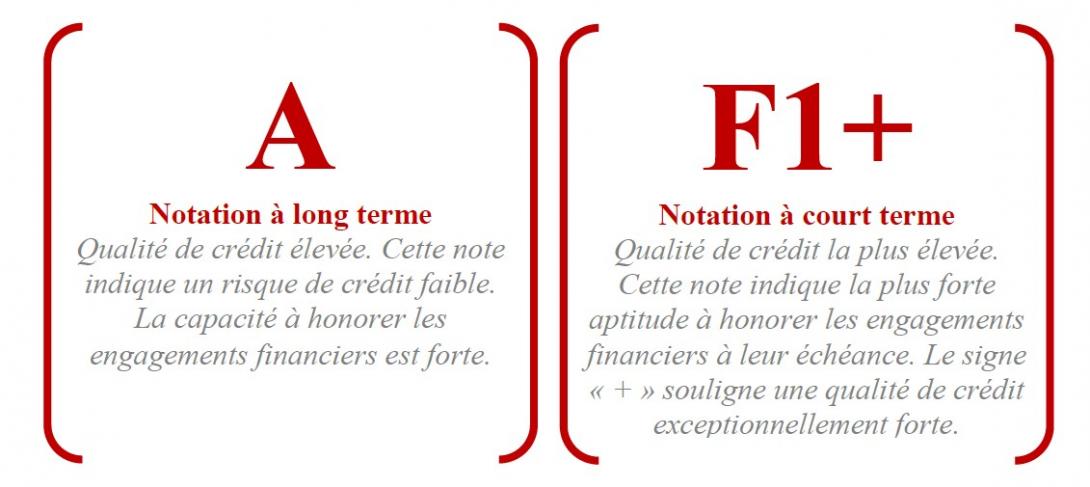

Fitch Ratings attribue la note de référence à long terme “A” à Erilia. Il s’agit de la première notation pour une société du Groupe Habitat en Région. Celle-ci est accompagnée d’une notation d’émetteur et de dette à court terme “F1+”, confirmant ainsi son excellente santé financière et sa capacité à assurer sa mission d’intérêt general au service des territoires et des habitants.

La reconnaissance d’un modèle économique performant

Cette notation financière externe récompense la solidité financière de l’Entreprise Sociale pour l’Habitat à compétence nationale qui gère 61 200 logements et sa capacité à maintenir une production de logements neufs soutenue malgré les contraintes toujours plus importantes pour le logement social.

La notation Fitch tient compte non seulement de l’impact de la Réduction de Loyer de Solidarité (10,5M€ en 2019) mais aussi des premiers effets de la crise sanitaire Covid-19.

Cette solidité ainsi reconnue permettra d’assumer le rôle contracyclique de l’activité de bailleur social. Erilia a décidé de participer à la relance de l’activité en adoptant un plan volontariste de soutien au développement de l’offre de logements et à l’entretien du patrimoine existant.

Elle déploie un plan de relance en deux axes :

- Un engagement à acquérir près de 4 000 logements locatifs sociaux et intermédiaires en VEFA d’ici décembre 2021, soit un investissement total d’environ 600 M€ au travers de l’Appel à Manifestation d’Intérêt lancé par Habitat en Région.

- Un plan de sur-entretien de 5M€ par la réalisation de travaux d’isolation sur le patrimoine visant à générer des économies d’énergie et de charges pour les locataires ainsi que des travaux d’embellissement des parties communes. Le tissu économique local sera particulièrement sollicité pour réaliser ces travaux

(TPE et PME).

L’accès facilité à des sources de financements directs et diversifiés y compris européens

Par cette notation Erilia souhaite rassurer ses futurs financeurs et accéder ainsi à de nouveaux marchés pour financer ses besoins en préfinancement d’opérations, procéder à l’émission de NEuCP (Négociable European Commercial Paper: billets de trésorerie à court terme) et de placements privés.

Par cette démarche de notation, Erilia déploie une stratégie de financement basée sur la diversification, la sécurisation et l’optimisation de ses sources de financements externes nécessaires pour assurer le développement d’opérations d’aménagement notamment en centre-ville.

Erilia entend ainsi développer son offre produit à destination des ménages au-delà du logement social. Cette notation lui permettra d’accéder aux financements nécessaires au lancement de ses projets stratégiques.

Fitch estime que les postes de coût d’ERILIA sont bien identifiés et peu volatiles, principalement constitués de dépenses de personnel, des taxes foncières et des frais de maintenance. Les dépenses d’exploitation sont en hausse régulière tirées notamment par les dépenses de maintenance.

Fitch considère qu’aucun risque additionnel ne vient affecter négativement le profil de crédit intrinsèque d’ERILIA.

Fitch estime que la gestion financière de la société est prudente, avec notamment des mises à jour régulières de sa prospective financière.

Fitch considère qu’aucun autre facteur de notation n’affecte négativement le PCI d’Erilia. Fitch considère que la gestion financière d’Erilia est prudente, avec une mise à jour régulière de son plan de financement.

Fitch Ratings a attribué la note de défaut émetteur (Issuer Default Rating - IDR) à long terme en devises ‘A’ et la note à court terme en devises ‘F1+’ à ERILIA.

La perspective négative reflète celle du souverain, le rehaussement du profil de crédit intrinsèque (PCI) en serait réduit de 2 à 1 cran si la note souveraine était dégradée d’un cran.

Extrait du rapport de Fitch Ratings

PRINCIPALES FORCES IDENTIFIÉES

- Soutenabilité du modèle économique démontrée

- Stabilité des flux de trésorerie générés par la solidité de son activité principale

- Capacité à emprunter réaffirmée

- Capacité de financement de son développement confirmée

- Stratégie de financements plus large pour l’avenir

Cette notation nous ouvre des opportunités de financements pour compléter les financements traditionnels dans le cadre de nos opérations en logement social mais aussi une capacité à investir dans de nouveaux produits qui répondent aux besoins des ménages et qui sortent de toute possibilité de financements réglementés.

Notre plan stratégique #CONVERGENCES24 se donne un objectif de 70 000 logements à 5 ans et ambitionne de compléter son offre produits.

FREDERIC LAVERGNE, Directeur gÉnÉral d'ERILIA

CHIFFRES CLÉS 2019

Chiffre d’affaires : 392,5 M€ dont 316,4 M€ de loyers quittancés

Résultat net : 32,6 M€

Autofinancement net : 25,5 M€

232,97 M€ investis dans la construction et les acquisitions

50,6 M€ engagés pour la réhabilitation du patrimoine

54 M€ consacrés à des travaux de maintenance

0,72% taux de vacance commerciale

6,44% taux de rotation

5,78% taux de dette locative

98,92% taux de recouvrement

82,9% de nos locataires satisfaits d’ERILIA